Soutenez la croissance des entreprises sans passer par la Bourse

Le Private Equity, ou « capital investissement » en français, est une alternative à la Bourse et aux actions. C’est une autre façon d’investir dans les entreprises, en évitant les mouvements parfois violents des marchés financiers.

L’investissement en Private Equity est accessible aux épargnants français depuis 2019. Il est en plein essor : d’après France Invest (organisation professionnelle sur le non coté), la collecte annuelle devrait plus que doubler ces prochaines années, passant de 5 milliards d’euros à plus de 10 milliards.

Principales raisons de ce succès : investir en Private Equity permet de diversifier ses actifs financiers et sur le long terme, d’espérer des rentabilités bien supérieures à celles de la Bourse.

En contrepartie, l’épargnant doit s’engager pour dix ans et pour un montant minimal de 100 000 euros.

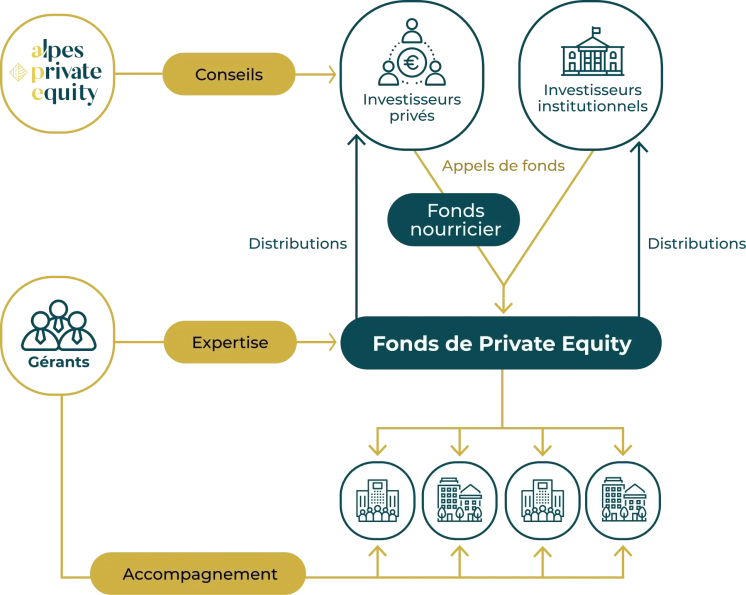

Investissement en Private Equity

Qu’est-ce que le Private Equity ?

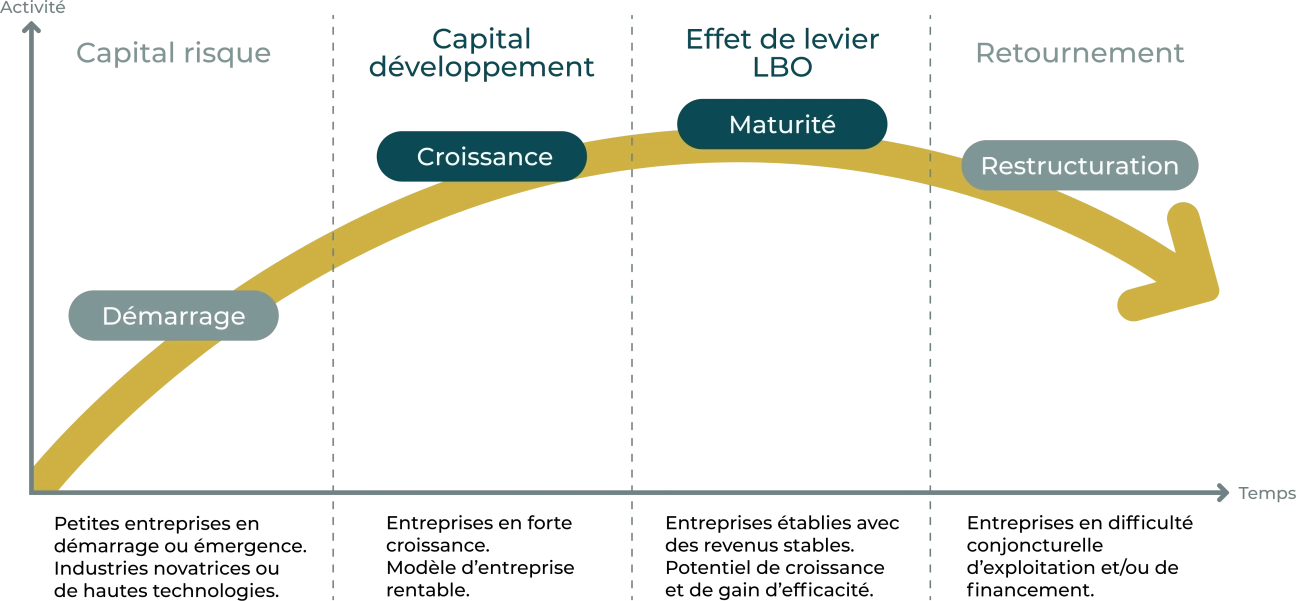

Investir en Private Equity, c’est placer son épargne sur un fonds qui prend des participations minoritaires ou majoritaires dans le capital d’entreprises, à différentes étapes de leur cycle de vie : démarrage, croissance, maturité, restructuration…

Le fonds est créé par une société de gestion. Celle-ci investit dans 15 à 20 sociétés, après les avoir sélectionnées et auditées. Les principaux critères de sélection :

- qualité du dirigeant

- rentabilité et rythme de croissance

- potentiel de développement et de plus-value.

L’objectif est de céder les participations après quelques années, en optimisant la plus-value ; celle-ci constitue, après déduction des frais, la rémunération des investisseurs.

Investir dans le Private Equity, pour soutenir l’économie réelle

Investir dans le capital investissement, c’est soutenir directement l’économie réelle. Les experts de la société de gestion siègent dans les conseils d’administration des entreprises du portefeuille et aident leurs dirigeants à déployer des plans de création de valeur : croissance externe, internationalisation, transformation digitale…

Tout est fait pour que les entreprises accompagnées se valorisent et dégagent une forte plus-value quelques années plus tard : le dirigeant, la société de gestion et les investisseurs ont des intérêts convergents.

Investissement dans le Private Equity, quels avantages ?

Performance

de 1999 à 2019, les fonds de Private Equity ont affiché une surperformance annuelle de l’ordre de 6% par rapport à ceux d’un grand indice boursier, le MSCI World*.

Sens

le Private Equity est au cœur de la stratégie des entreprises. Il ne mise pas sur la trajectoire d’indices boursiers, mais sur la réussite de sociétés bien réelles.

Diversification

l’investissement en Private Equity est décorrélé de la Bourse. Les participations sont détenues pendant 4 à 7 ans en moyenne : aucun risque de subir des mouvements de panique ou de ventes en cascade.

Ces avantages du Private Equity en font un actif unique en son genre, mais réservé aux investisseurs avertis.

*Source : Cambridge Associates

Combien peut vous rapporter le Private Equity ?

Investir dans le capital investissement, c’est supporter trois types de frais :

- frais de souscription : de 0 à 5% selon les fonds

- frais annuels de gestion : de 1 à 3,5%

- prime de sur performance (« carried interest ») : si le fonds réalise obtient un taux de rendement interne supérieur à un certain seuil (7 à 8% en général), le gérant bénéficie d’une prime de 10 à 20% de la performance globale.

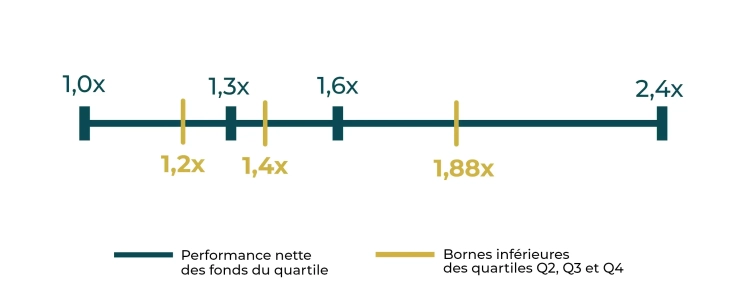

Après déduction des frais, les fonds français réalisent en moyenne un « multiple » de 1,8 : pour 100 000 euros apportés, l’investisseur aura touché après dix ans 180 000 euros avant impôts*. Les fonds les plus performants atteignent un multiple de 2,4**.

Multiples de sorties - Moyennes par quartile

Source : « Performance nette des acteurs français du capital investissement » publiée en juillet 2023 par France Invest

*Source : « Performance nette des acteurs français du capital investissement » publiée en juillet 2023 par France Invest

**Idem

Les risques du Private Equity

Comme tout investissement, le Private Equity présente des risques :

Montant de l’investissement : 100 000 euros minimum.

Il existe aujourd’hui des fonds de Private Equity accessibles en assurance-vie, à partir de 1000 euros. Mais leurs règles très contraignantes les situent loin des niveaux de rentabilité constatés pour l’investissement en fonds de qualité institutionnelle.

Vous vous engagez à investir 100 000 euros pendant 10 ans, même si dans les faits le processus est plus progressif. Rien ne vous permet de déroger à ce contrat : c’est un des principaux risques du Private Equity. Aussi, nous vous conseillons de ne pas consacrer plus de 20% de votre portefeuille financier à l’investissement en Private Equity.

L’une des entreprises détenues par le fonds peut connaître des difficultés ou pire, disparaître. Ce qui réduira la rentabilité de votre placement, voire la rendra négative si cette entreprise représentait une participation importante.

La performance des fonds LBO (« Leveraged Buy-Out », ou acquisition avec effet de levier de la dette) repose sur un postulat : les résultats de l’entreprise financeront la dette qui a permis de l’acquérir. Si les taux d’intérêt remontent et/ou si la profitabilité de la société recule, ce dispositif est fragilisé.

La société de gestion peut commettre des erreurs d’appréciation dans le choix des entreprises. Raison pour laquelle nous choisissons nos partenaires avec le plus grand soin, en suivant une approche fondée sur la diversification.

Taux de perte des fonds d'actifs non cotés sur 20 ans

Source : Présentation d’Eurazeo Strategic opportunities 3

Alpes Private Equity – Votre conseil en Private Equity

Nos différentes stratégies en Private Equity

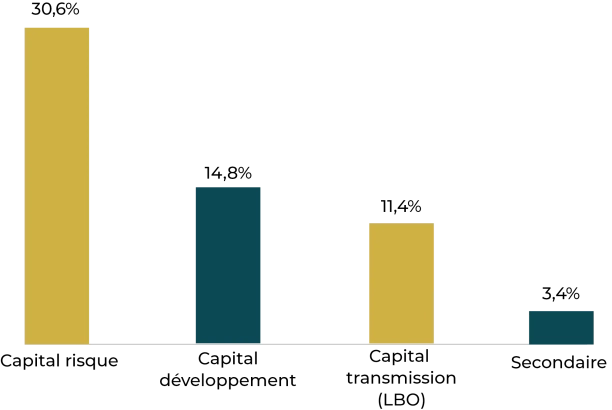

Parmi les quatre stratégies disponibles pour investir en Private Equity, nous en retenons deux :

investir dans la phase de croissance des entreprises (capital développement ou « growth ») : celles-ci sont rentables, en croissance et comptent déjà plusieurs années d’existence. Le risque de défaillance est minime. Le capital développement présente à nos yeux le meilleur couple rendement/risque en Private Equity.

investir lors de rachats par effet de levier, ou LBO. Ces opérations sont menées dans des entreprises établies aux revenus stables : le rachat est financé par les profits des années suivantes. Ce scénario présente un risque lié à la hausse des taux, rémunéré par des rendements très attractifs pour l’investisseur : en cas de succès, le multiple réalisé par les meilleurs fonds (le 1er quartile) est supérieur à 2*.

En revanche, nous ne sélectionnons pas les stratégies de Private Equity qui présentent un niveau de risque bien plus élevé : capital-risque et retournement. Investir dans de très jeunes sociétés ou dans des sociétés en difficulté conjoncturelle, c’est s’exposer à des faillites ou à des semi-réussites. Elles ne seront pas forcément compensées par le succès d’une ou deux « pépites » du fonds.

*Source : « Performance nette des acteurs français du capital investissement » publiée en juillet 2023 par France Invest

Les stratégies du Private Equity

Notre méthode de sélection des fonds de capital investissement

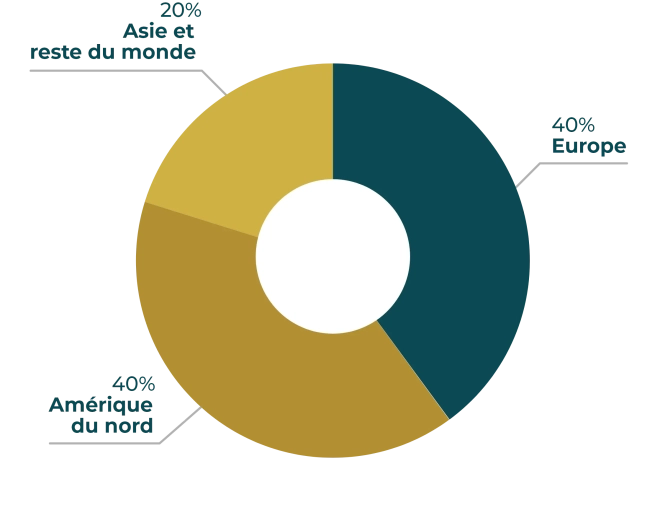

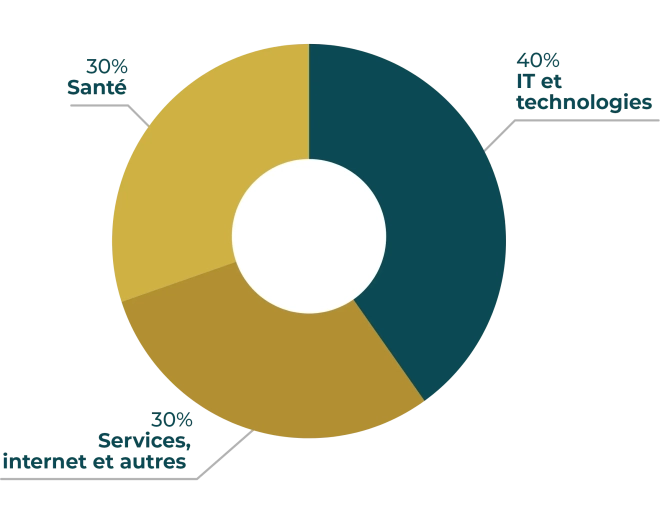

Nous sélectionnons nos fonds sur la base de convictions sur des zones géographiques (Europe, États-Unis, Asie, pays émergents…) et des secteurs d’activité (technologie, internet, santé…).

Ce sont toujours des fonds dans lesquels nous serions prêts à investir pour nous-mêmes, à titre personnel.

Nous appliquons par ailleurs cette règle d’or : l’investissement en Private Equity est d’abord une affaire d’Hommes. En l’occurrence, les experts de la société de gestion qui vont sélectionner les entreprises et accompagner le dirigeant vers un objectif de croissance ambitieux.

Sélectionner les meilleurs fonds de Private Equity, c’est donc sélectionner les meilleures sociétés de gestion : depuis combien d’années travaillent - elles ? Combien de fonds ont-elles lancés, avec quelles performances ? Ont-elles connu des échecs et pourquoi ?

En France, ces sociétés de gestion sont obligatoirement titulaires d’un agrément AMF. À ce titre, elles ont l’obligation de fournir une information complète et détaillée que nous analysons en profondeur.

Notre portefeuille de fonds en Private Equity

L’investissement en Private Equity était réservé au départ aux institutionnels : banques, assurances, caisses de retraite… Il n’est accessible aux particuliers que depuis 2019. L’écosystème reste très difficile à cerner et peu connu du grand public.

Nous sélectionnons pour nos clients les meilleurs fonds de qualité institutionnelle et constituons pour chacun d’entre eux un portefeuille de fonds sur mesure, avec une large diversité de secteurs d’activité et de régions du monde. Cette sélection évolue régulièrement, puisque les périodes de souscription durent de 3 à 18 mois.

Répartition géographique

Répartition sectorielle

Accompagnement

Performances

Accès à des fonds exclusifs

Présence locale

Le processus d’investissement chez Alpes Private Equity

Nous vous proposons un processus d’investissement en Private Equity sur dix ans, conformément aux règles en vigueur pour ce type d’actifs.

- La période d’investissement dure en moyenne cinq ans.

La société de gestion appelle les fonds à mesure qu’elle investit dans les entreprises qu’elle a sélectionnées. Il ne s’agit donc pas d’investir 100 000 euros en une fois, mais par tranches successives, selon un calendrier aléatoire : votre capital doit rester disponible.

Le plus Alpes Private Equity : sur ces cinq premières années, nous vous proposons des solutions de placement liquides pour ne pas laisser votre capital sur un compte non rémunéré.

- La période de désinvestissement dure en moyenne cinq ans.

La société de gestion cède ses participations et reverse aux investisseurs le fruit de la vente. En moyenne, ces derniers récupèrent leur mise autour de la 8e année ; les sommes perçues par la suite constituent leur plus-value.

Le plus Alpes Private Equity : du conseil pour réinvestir votre capital et vos plus-values, selon vos objectifs et votre horizon de temps, en Private Equity ou sur des placements traditionnels

La gestion des risques chez Alpes Private Equity

Nous ne travaillons qu’avec les meilleures sociétés de gestion.

Nous sélectionnons leurs meilleurs fonds.

Votre capital ne transite pas chez nous : il est versé directement à la société de gestion.

Vous percevez le produit de la vente des participations dès qu’elles sont cédées, ou cinq ans minimum après la création du fonds s’il donne droit à une exonération fiscale.

FAQ

C’est un scénario très improbable : la société de gestion a besoin de temps pour sélectionner et auditer des sociétés à fort potentiel, et choisit le meilleur moment pour investir dans chacune d’entre elles. De même, elle revend ses participations quand elle a l’opportunité de réaliser la meilleure plus-value, et non à date fixe.

Ces prises de participation et cessions s’étalent donc sur plusieurs années : la société de gestion fait des appels de fonds au fur et à mesure, et reverse le fruit des cessions quand elles sont réalisées. Les 100 000 euros de l’investisseur ne sont donc pas bloqués pendant dix ans ; mais la fraction qui n’a pas encore été engagée doit rester disponible.

Pour éviter cette incertitude sur les dates d’appels de fonds, une société de gestion a mis en place un calendrier pré-établi : l’investisseur verse 10 000 euros deux fois par an pendant cinq ans.

Les gérants de fonds de Private Equity s’appuient sur trois leviers :

- ils ne retiennent que des entreprises dont le potentiel de valorisation est avéré

- ils apportent des capitaux bien supérieurs à ceux que l’entreprise aurait pu emprunter

- ils ont l’expérience des projets de transformation des entreprises et appuient concrètement les efforts des dirigeants : négociation avec la cible et estimation de sa valeur pour une croissance externe, connaissance des spécificités d’un pays et de ses réseaux de distribution pour un développement à l’international, accès aux meilleurs experts techniques pour un projet de transformation digitale, etc.

Un fonds de Private Equity supporte des frais de souscription (0 à 5% selon les fonds) et des frais annuels de gestion compris entre 1 et 3,5%. De plus, le gérant touche une prime de 10 à 20% de la performance globale si le taux de rendement interne dépasse 7 à 8%.

Ces frais peuvent sembler élevés comparés à ceux des actifs boursiers. Mais ils rémunèrent un travail bien plus important et décisif que celui d’une société de gestion d’actifs cotés : les gérants de fonds sélectionnent des entreprises, les auditent, assistent le dirigeant pendant plusieurs années.

Ces interventions à forte valeur ajoutée permettent de servir des rendements très attractifs : pour les fonds français, le multiple moyen est à 1,8, le multiple des 25% de fonds les plus performants à 2,4.*

*Source : « Performance nette des acteurs français du capital investissement » publiée en juillet 2023 par France Invest

L’investisseur qui s’engage sur ce type d’actifs doit être capable de mobiliser au moins 100 000 euros pour dix ans, cette somme représentant au plus 20% de l’ensemble de son patrimoine. Il doit veiller par ailleurs à conserver des liquidités, puisque ses fonds sont bloqués.

Il doit avoir une appétence pour le risque : le scénario d’une perte en capital n’est pas impossible, et à la différence de la Bourse, il est impossible de vendre si la situation devient délicate.

La contrepartie de ces risques, c’est la perspective d’un rendement élevé.

Sur le papier, la seule façon de sortir d’un investissement en Private Equity est d’attendre la clôture du fonds, après une durée de 10 ans parfois prolongée à 11 ou 12 ans.

Seule option pour l’investisseur qui veut sortir avant cette échéance : trouver un acquéreur prêt à signer une vente de gré à gré. Ce dernier demande alors une décote de 10 à 30% sur la valeur théorique du fonds : vendre avant la clôture doit rester une solution de dernier recours.

Non : comme pour les actifs boursiers, l’écart entre les meilleurs fonds et les moins performants est considérable.

Dans une étude publiée en 2023*, France Invest s’est penchée sur plusieurs milliers de fonds français lancés depuis 1987 et les a classés dans quatre « quartiles » d’égale importance. Le multiple du meilleur quartile s’élève à 2,4 : un investisseur qui a misé 100 000 euros perçoit au total 240 000 euros avant impôt jusqu’à la clôture du fonds.

Ce multiple descend à 1,6 pour le deuxième quartile, et à 1,2 pour le troisième. Quant aux fonds du quatrième quartile (le moins performant), ils ont enregistré en moyenne une perte de 20% : l’investisseur ne retrouve même pas sa mise initiale.

Pour bien investir en Private Equity, il est donc décisif de connaître les sociétés de gestion et les gérants dont les fonds appartiennent au premier quartile.

* « Performance nette des acteurs français du capital investissement » publiée en juillet 2023 par France Invest

Pourquoi nous contacter ?

Bénéficiez d’un rendez-vous sur-mesure, optimisez vos investissements et investissez avec succès